Блог им. sfbankir |Бэнкинг по-русски: ЦБ раскрывает Механизм «льготной ипотеки от застройщика»

- 12 октября 2022, 20:50

- |

Механизм «льготной ипотеки от застройщика»

Экстремально низкие ставки по программам «льготной ипотеки от застройщика» достигаются за счет завышения стоимости квартиры для покупателя (заемщика) и выплаты застройщиком банку этой разницы в составе комиссии для компенсации его выпадающих доходов, а также использования субсидируемой ставки от государства.

Рассмотрим факторы снижения ставки более детально:

— 1. Во-первых, покупателю (заемщику) квартира продается по цене на 20–30% выше, чем если бы он покупал ее за наличные, а также используя классическую или льготную ипотеку от государства. Эта разница передается застройщиком в виде комиссии банку, чтобы компенсировать выпадающие процентные доходы.

Комиссия застройщика может быть выше, если он даст реальную субсидию от себя, но большая часть комиссии оплачивается самим покупателем.

Иными словами, основная нагрузка все равно ложится на клиента, просто

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 62 )

Блог им. sfbankir |Бэнкинг по-русски: Как заработать на Бэквордации СИ - возможный структурный банковский продукт 120% годовых

- 11 октября 2022, 12:01

- |

Продолжаем заседание клубы Бэнкинг по-русски.

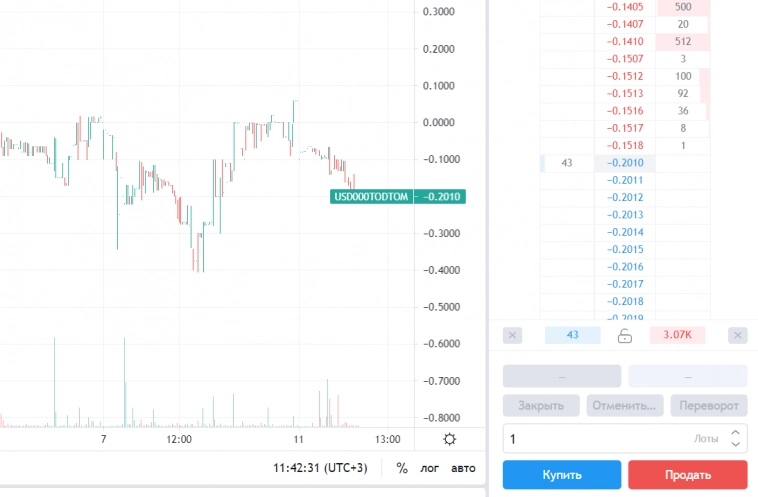

Вторую неделю трейдерское, банковское и околобанковское сообщество ломает голову откуда взялась системная бэквордация SiZ2-Tom в десятки

процентов годовых и, как следствие, отрицательный своп ТОМ-ТОД

( Читать дальше )

Блог им. sfbankir |Бэнкинг по-русски: Union или HeЮнион вот вопрос...???

- 07 октября 2022, 22:18

- |

Две недели назад прошла волна прекращения обслуживания карт «МИР» по всему «не недружественному» миру...

теперь новая напасть:

Один из крупнейших банков Испании Santander перестал обслуживать карты UnionPay, выпущенные в российских банках.

В банке заявили, что это решение было принято в рамках общей санкционной политики Santander по отношению к России. Накануне чешские банки прекратили обслуживание пластиковых карт китайской платежной системы UnionPay, выданные в России. К кредитным учреждениям, ранее принявшим такое решение, присоединился и один из крупнейших банков страны — Komercni Banka. Кроме того, Raiffeisen также допускает вероятность прекращения обслуживания карт UnionPay, эмитированных российскими банками, в Швейцарии.

( Читать дальше )

Блог им. sfbankir |Бэнкинг по-русски: Как ЦБ планирует устанавливать валютные курсы в новой реальности???

- 03 октября 2022, 11:00

- |

Банк России разработал дополнительные процедуры установления официальных курсов иностранных валют

3 октября 2022 годаПресс-релизБанк России в целях более точного отражения ситуации на рынках разработал дополнительные процедуры установления официальных курсов иностранных валют по отношению к рублю. Для установления официальных курсов будут предусмотрены дополнительные альтернативные источники данных — банковская отчетность и цифровые платформы внебиржевых торгов.

Банк России подготовил проект указания о внесении соответствующих изменений в порядок расчета и опубликовании официальных курсов иностранных валют.

Простыми словами:- пока биржа работает считаем как раньше (Средневзвешенный USD_tom с 10 до 15.30),

( Читать дальше )

Блог им. sfbankir |ВЦИОМ: 88% россиян не хотят хранить деньги в иностранных банках, а Вы ???

- 03 октября 2022, 08:35

- |

ВЦИОМ: 88% россиян не хотят хранить деньги в иностранных банках, а Вы ???

А какова позиция резидентом смартлаба по данному вопросу ???

Большинство россиян не захотели хранить деньги в иностранных банках

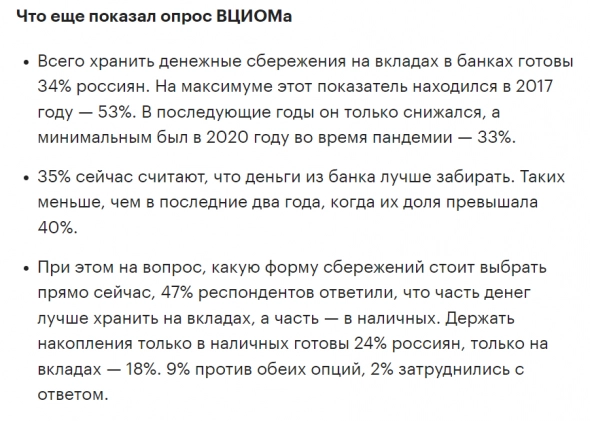

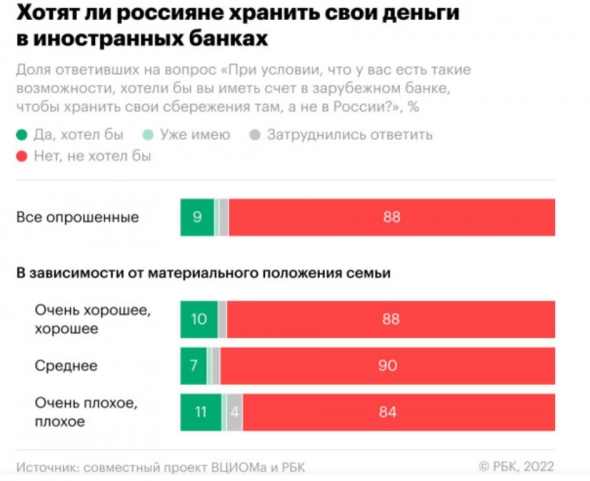

88% россиян не хотели бы хранить деньги на счетах за рубежом, даже если бы у них была такая возможность, показал опрос ВЦИОМа. Больше всего такая перспектива привлекает молодежь до 25 лет

Большинство россиян — 88% — не хотели бы иметь счет в зарубежном банке для хранения своих средств, даже если бы могли. Об этом свидетельствуют результаты опроса ВЦИОМа в рамках совместного проекта с РБК.

Всероссийский телефонный опрос специалисты ВЦИОМа провели 2 сентября 2022 года. В нем приняли участие 1600 респондентов в возрасте от 18 лет. Данные взвешены по социально-демографическим параметрам. Погрешность не превышает 2,5%.

Утвердительно на вопрос о желании хранить деньги на счете зарубежной кредитной организации ответили всего 9% респондентов.

Уже имеет такой счет только 1% опрошенных, затруднились ответить 3%.

Интерес к счету в иностранном банке колеблется в зависимости от возраста. Среди молодых людей от 18 до 25 лет наибольшая доля тех, кто хотел бы воспользоваться таким способом сбережения средств, — 22%. У 5% (больше, чем в других возрастных категориях) такой счет уже есть. Большинство тех, кто не хотел бы открывать банковский счет за границей, — 95% — среди людей в возрасте от 60 лет и старше.

Среди респондентов, которые оценивают свое материальное положение как плохое или очень плохое, 11% хотели бы иметь деньги на счете за границей, среди людей с высоким достатком — 10%. Наименее привлекательна эта опция оказалась для среднего класса — только 7% его представителей хотят иметь счет за рубежом.

Подробнее на РБК:

www.rbc.ru/finances/03/10/2022/63286b819a794755c33c1c9d?from=from_main_9

Следует отметить, что отношение к хранению средств и в Российских банках стало более прохладным:

Блог им. sfbankir |Манипуляция курсами наличной валюту на сайте РБК

- 28 сентября 2022, 16:48

- |

cash.rbc.ru/cash/?currency=3&city=1&diapason=all

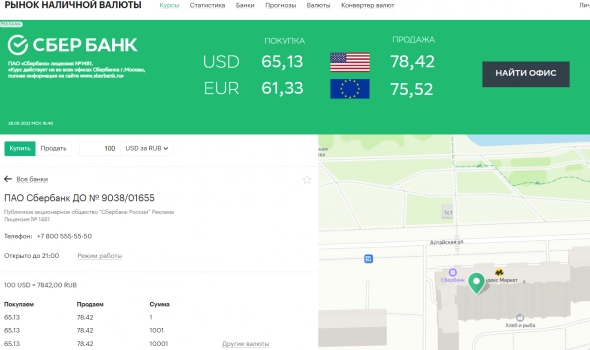

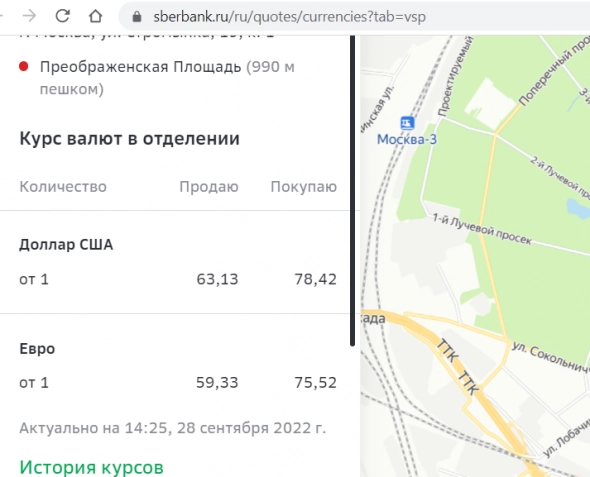

странно — реальный курс ниже сейчас

я думаю вброс

реальный курс по которому можно купить «горбушка», «МЯсо», «Сити» — 64.20-64.60 — крупные «параллельные» и проверенные площадки

По данным РБК

по данным самого сбера

( Читать дальше )

Блог им. sfbankir |Бэнкинг по-русски: Ипотека в условиях СВО

- 27 сентября 2022, 22:37

- |

Есть мнение, что «ипотеку будут платить всегда», поэтому ипотека «безопасна». Это ошибочное мнение. Кризис субстандартной ипотеки в США, переросший в глобальный финансовый кризис, наглядно продемонстрировал опасность ипотеки. Кризис ипотеки — одна из наиболее серьезных угроз стабильности экономики

Особую опасность представляет «ипотечная спираль» — механизм положительной обратной связи, вызывающий катастрофические процессы на рынке ипотеки и недвижимости. По какой-либо причине на рынке ипотеки усиливается рост плохих долгов. Как следствие активизируются выселения, банки выбрасывают на рынок большие объемы жилья, цена на жилье падает. Чем сильнее падают цены на жилье, тем больше заемщиков отказываются обслуживать свои контракты.

Размер ипотечного кредитного портфеля в РФ составляет 13 трлн рублей — 10% активов российской банковской системы. В случае кризиса ипотеки мало никому не покажется. Кроме того, массовые выселения семей мобилизованных из ипотечного жилья могут способствовать росту социальной напряженности. Эти угрозы понятны законодателям. 23 сентября, через два дня после объявления частичной мобилизации, на рассмотрение в Госдуму был внесен законопроект о кредитных каникулах для мобилизованных. Кроме того, 23 сентября был

( Читать дальше )

Блог им. sfbankir |Бэнкинг по- русски: тов. Сухов ожидает значительное сокращение числа банков и бакс по 70...

- 22 сентября 2022, 09:06

- |

В ближайшие полтора года с российского рынка уйдут полсотни банков: в их число входит порядка 20–30 иностранных кредитных организаций.

Таким прогнозом с «Известиями» поделился глава рейтингового агентства АКРА и экс-зампред ЦБ Михаил Сухов.

В частности, по его словам, высока вероятность ухода из страны крупнейших иностранных игроков — «Райффайзена» и «Юникредита», скорее всего — через процедуру добровольной ликвидации. По ожиданиям Михаила Сухова, отдельные послабления в банковском регулировании могут сохраниться на протяжении десятка лет, при этом «базельские» принципы вряд ли заменят на национальные нормативы.

«К концу года мы ожидаем валютный курс 70 руб./$»

— Большая часть вашей карьеры прошла в банковском секторе: 20 лет в ЦБ, почти два года в ВТБ. Именно банковский сектор первым был затронут санкциями. Каких показателей по его прибыли вы ожидаете на конец года и на 2023-й?

( Читать дальше )

Блог им. sfbankir |Бэнкинг по-русски: Ипотеку и автокредиты мобилизованных оплатит государство

- 21 сентября 2022, 20:53

- |

До конца текущей недели в Госдуму собираются внести законопроект о выплате государством платежей по ипотеке и автокредитам мобилизованных россиян. Об этом сообщает ТАСС со ссылкой на зампреда думского комитета по строительству и ЖКХ Владимира Кошелева.

Он сказал, что это должно стать мерой поддержки для тех, кого коснется мобилизация, и «государство возьмет на себя их обязательства по ежемесячным выплатам ипотечных и автокредитов». Депутат считает, что подобная мера должна быть распространена на «весь период службы в рядах российской армии».

tass.ru/ekonomika/15825351

и вот еще момент, правда пока неозвученный официально

А вот теперь возникает следующий вопрос:

А как быть с критически важным для конкретного бизнеса персоналом, ИПшниками с кучей сотрудников, из мобилизационного списка ???

С их кредитами, контрактами и т.д.

Уже вышли с предложением оформления «коммерческой брони» на прозрачных условиях....

Блог им. sfbankir |Бэнкинг по- русски: ЦБ раскрыл данные по банковскому сектору за август

- 20 сентября 2022, 22:13

- |

копирую...

исходник тут

www.cbr.ru/Collection/Collection/File/42340/razv_bs_22_08.pdf

О РАЗВИТИИ БАНКОВСКОГО СЕКТОРА

РОССИЙСКОЙ ФЕДЕРАЦИИ В АВГУСТЕ 2022 ГОДАКлючевые тенденции августаВ августе существенно ускорилось кредитование – розничное выросло на 1,7%[1] (в июле: +1,0%), за счет как ипотеки, так и необеспеченных потребительских кредитов, а корпоративное – на 2,4% (в июле: +1,2%) при продолжении девалютизации. На стороне фондирования произошел значительный приток средств юридических лиц – на 4,5%. А вот средства населения практически не увеличились (+0,1%), при этом прирост руб левых вкладов (+0,7%) поддерживался частичной конвертацией валютных остатков. Госсредства продолжали сокращаться (-0,5 трлн руб., -6,7%).

КредитованиеРост корпоративного портфеля ускорился до 2,4% (+1,3 трлн руб.), это выше результатов июля (+1,2%) и среднемесячного темпа в 2021 г. (+0,9%). С начала года корпоративный портфель вырос на 2,8 трлн руб. (+5,5%), что лишь немногим меньше результатов аналогичного периода прошлого года (+3,0 трлн руб., +6,3%). В августе кредиты были предоставлены компаниям из широкого круга отраслей, в том числе был профинансирован ряд крупных инвестиционных проектов, что может свидетельствовать о постепенной адаптации компаний к структурным изменениям и оживлении экономической активности. При этом относительно небольшой объем был выдан в рамках госпрограмм поддержки системообразующих компаний (около 65 млрд руб.[2]

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс